-

定制生产仓储货架一站式解决仓储货架定做

全国咨询电话:028-84446696

24小时服务电话:18919565523

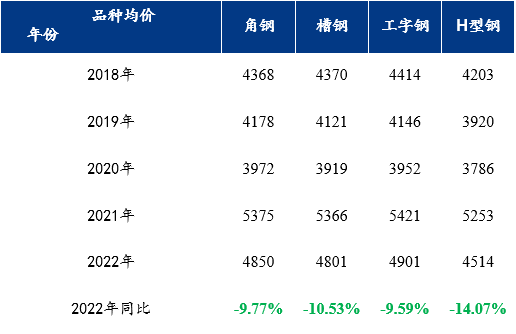

概述:2022年全年型钢价格走出先扬后抑的走势,5-6月份价格大大下跌,上半年和下半年价格呈现出高低2个台阶,型钢基本面呈现供需双增的格局,但原料价格相对坚挺,而供应增幅大于需求增幅,钢企利润呈现大幅压缩,临近年末在利好市场强预期下,价格逆势上涨收尾,也某些特定的程度抬高冬储价格,2023年型钢新增产能投放仍然将超过一千万吨,型钢行业供大于求格局难改,钢铁企业纯收入空间需要政策给予,政策性减产或许是维持盈利的最后也是不二之策,型钢价格重心将会继续下移,全年高点或在二三季度需求快速释放带来的契机。

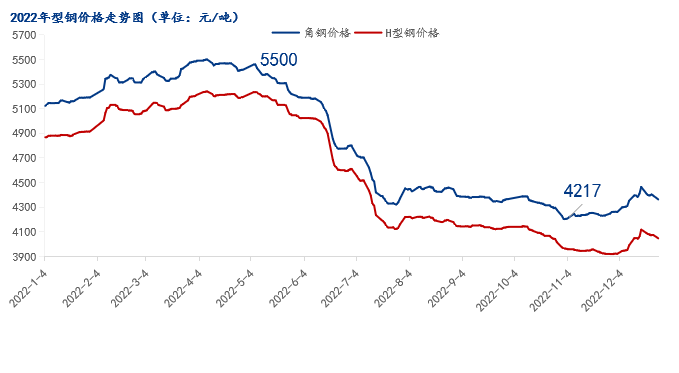

截止2022年12月30日,Mysteel型钢价格绝对价格指数4222.01,较去年同期(5026.23)下降16%,以角钢品种为例,全国角钢均价4363元/吨,较年初下跌15.33%,较去年同比减19.1%,4月份年内高点,全国均价5#等边角钢价格5500元/吨,较21年最高点(6417元/吨)减少917元/吨;“滑铁卢”行情,5-7月最大跌幅达1167元/吨,强预期过后供大于求局面导致价格快速回落。

型钢全国均价从年初开始小幅攀升,伴随着一季度市场需求的稳定,型钢价格在4月之前基本处于偏强运行的态势,但从5月开始,需求出现一定的放缓,市场库存慢慢累积,加上宏观层面美联储加息预期走强,全球资金流动性有明显减弱,型钢价格跟随市场走出持续下跌的态势。到了三四季度,市场需求疲软以及宏观资金面收紧继续影响大宗商品的价格,之后基本保持底部震荡运行,但疫情管控措施调整后,后市经济利好的强预期提振市场信心,型钢价格临近年末以小幅反弹收尾。

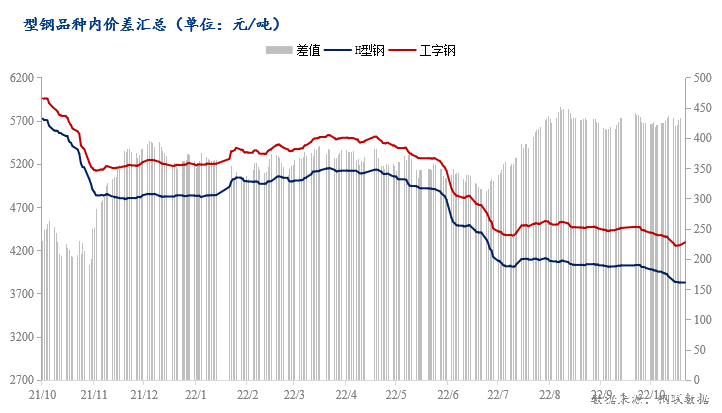

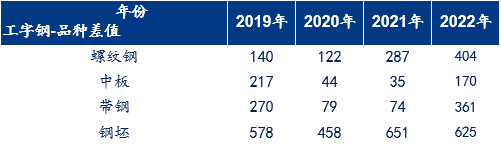

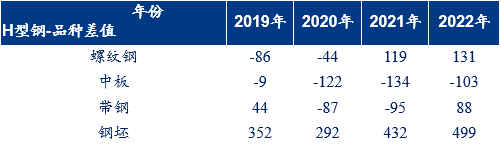

品种内价差相比,工字钢与H型钢之间价差是扩大了一个台阶,主要是H型钢今年供应方面不降反增,出货压力相对来说还是比较大。不同品种间价差对比来看,型钢相对板材走势比较强劲,但是跟螺纹相比有些弱势,其实是由于下半年建材厂减产比较厉害,而型钢还是正常生产的状态。跟钢坯对比来看,也是空间收窄的走势,型钢厂的利润也处于盈亏边缘。

型钢品种内价差:工字钢与H型钢价差(正值)呈现拉大趋势;型钢与其他品种价差:2022年与其他品种价差数值增大,从价差表现上看螺纹、带钢有优势,钢坯涨幅较大压制型钢轧钢利润。

图3:2022年H型钢钢企理论利润走势图 单位:元/吨 数据来源:钢联数据

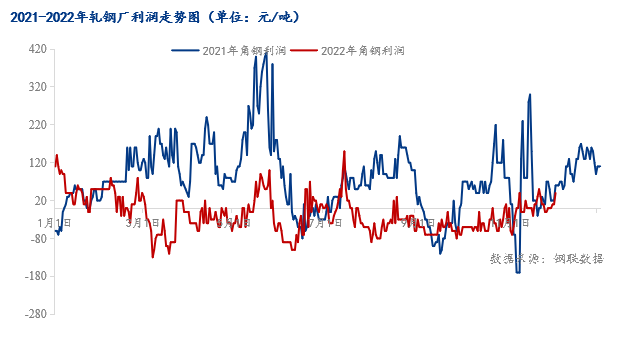

2022年高炉私营钢厂H型钢理论利润平均245元/吨,同比减71%;独立轧钢企业角钢理论利润15元/吨,同比减62元/吨。

图4:2022年轧钢企业型钢理论利润走势图 单位:元/吨 数据来源:钢联数据

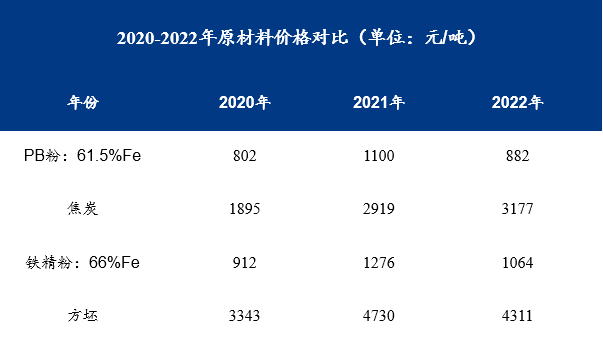

从成本方面来看,我们大家可以直观的看到今年轧材企业都是亏损的。影响因素天然气价格和方坯价格,今年天然气价格是4元/方以上,同比上涨了1.2元/方,如果按照一吨型钢用量50方来计算,每吨成品材要多花60元轧制费,所以轧材企业利润只剩11元/吨。长流程角度,虽然今年铁矿石的金额呈现下跌,但是焦煤焦炭价格依旧在上涨,整体成本没有售价回落的快。年初到现在市场行情报价下跌了1000多元/吨,导致现在型钢利润同比下降了71%.

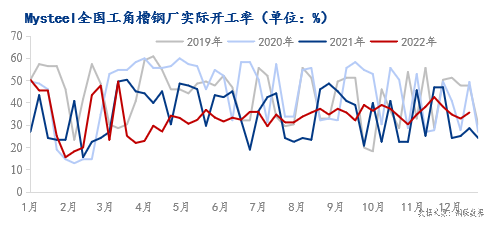

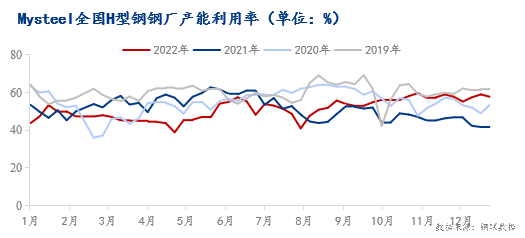

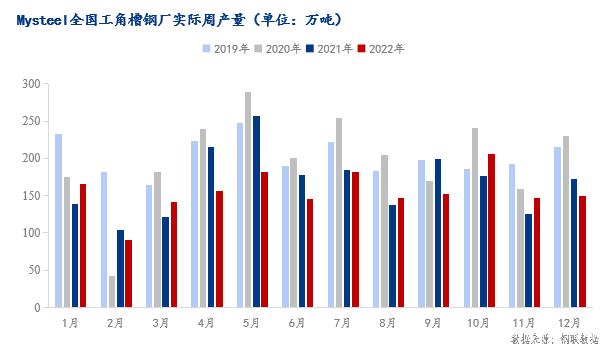

从钢厂开工情况去看,今年全年以工角槽为主的调坯轧材厂开工情况都维持同比偏低的水平,钢厂由于需求和成本的压力,目前是在主动降库存的阶段,平均开工率同比下降了近10%,而高炉厂上半年维持偏低水平,但自下半年铁矿等原料价格下来之后,钢厂开工情况有了明显反弹,开工率和产能利用率都有8%的增幅。

2022年全国工角槽产线%,H型钢产线年工角槽产线开工率走势图 单位:% 数据来源:钢联数据

高炉厂今年产量增加的比较多,主要也是H型钢的生产厂商,而工角槽对应的调坯轧材厂今年由于大面积亏损,很多成本比较高的厂家陆续停止了生产。

图7:2022年全国工角槽产量分月走势图 单位:万吨 数据来源:钢联数据

图8:2022年全国H型钢产量分月走势图 单位:万吨 数据来源:钢联数据

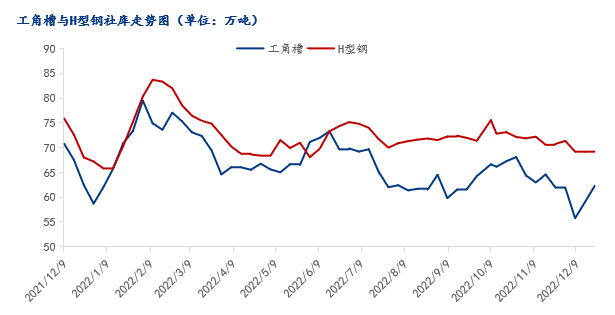

从库存情况去看,今年不管是工角槽还是h型钢厂库都处于近几年高位,资源大多数都集中在上游,社库保持逐步回落的趋势,H型钢由于基本都是有协议量,所以商家基本每月出货压力都比较大,我们大的H型钢贸易商大多都维持在1万四五的库存水平,现在H型钢社库很难继续下降的状态。而工角槽这边都是按需订货,商家仓库存储上的压力没有那么大,所以近几个月社库持续回落。

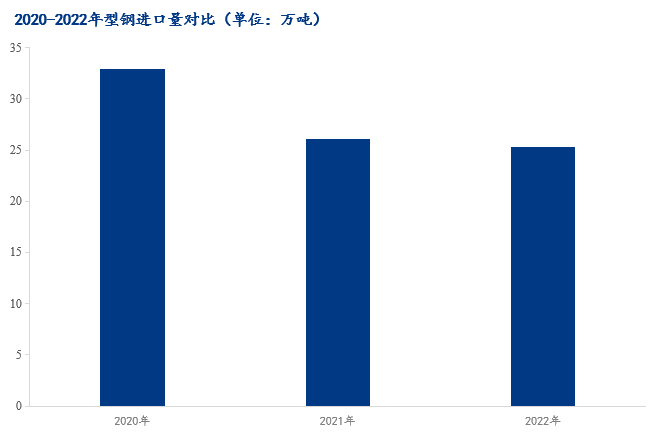

截止11月份,国内型钢进口总量同比减17%,国内价格同比去年下行,对于进口资源有一定抑制作用。

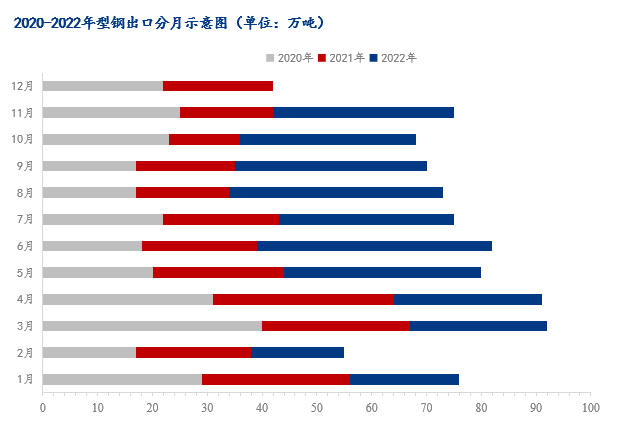

图14:2020-2022年型钢出口情况走势图 单位:万吨 数据来源:钢联数据

截止11月份,国内型钢出口总量同比增26%,国内资源利润压缩,转向出口,尤其以马钢、鑫达、津西等钢企在重型材、高强度H型钢,高的附加价值产品上,出口体量增加,其中重型材出口同比增158%,在国际建筑行业应用上有了一定影响力。

【因时因势优化疫情防控措施】持续优化政策是做好疫情防控工作的重点,执行好政策关键是科学精准。要落实好属地、部门、单位、个人的四方责任,充实基层专业防控力量,强化社区医疗卫生机构分级诊疗,加强全人群特别是老年人免疫接种。要做好政策的平稳有序衔接,加快治疗药物和医疗资源准备,把防控资源更多地投入到重点人群身上。要坚决避免层层加码,最大限度地减少疫情对经济社会持续健康发展的影响。

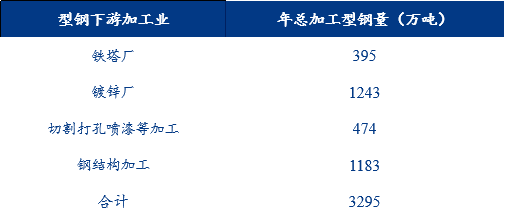

Mysteel预估型钢的建筑行业需求增速将有所缓慢,从型钢的需求结构来看,建筑行业的降幅是比较大的,虽然有基建板块对冲,但是总量上还是有缺口,建筑行业仍然占最大比重。型钢下游加工体量大,装配式建筑的普及提升了型钢的用量。远期来看型钢需求量开始上涨期望值较高,像疫情后,很多地区开始加大建设物流园、仓库这些做中转,光伏新能源所用建筑结构都是新的增量点。

型钢下游分散,建筑构件占比依然最大;建筑行业螺纹钢体量减少,型钢利用有所增加,尤其装配式建筑的普及提升了热轧型钢的用量;

型钢下游加工体量大,80%以上需要再加工;再加工比例增加,提升了型钢的实用性以及附加值,利于产业发展。

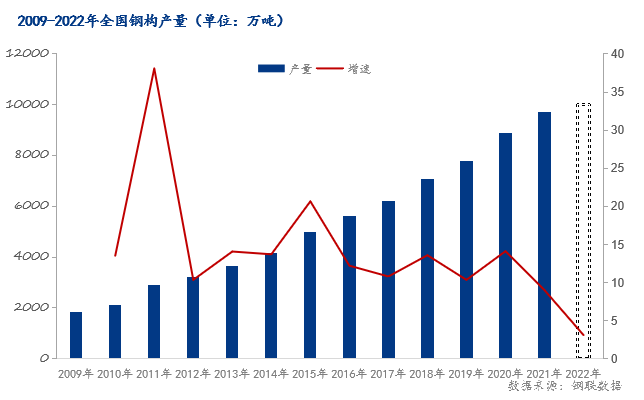

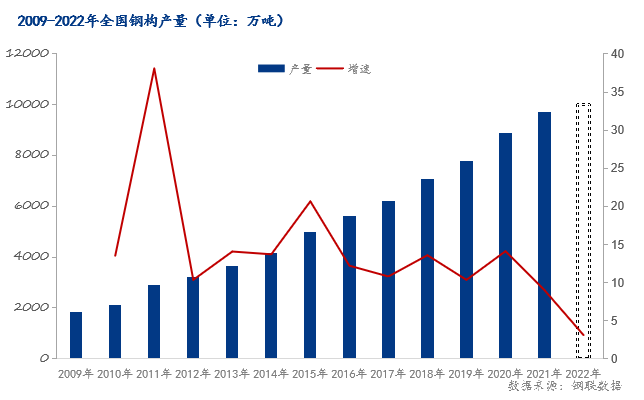

图15:2009-2022年全国钢构产量走势图 单位:万吨 数据来源:钢联数据

《钢结构行业“十四五”规划及2035年远大目标》提出到2025年,全国钢结构用量达到1.4亿吨左右。根据要求,预计未来5年装配式建筑用钢结构复合增速超40%,国内钢结构用量整体复合增速约9.5%。

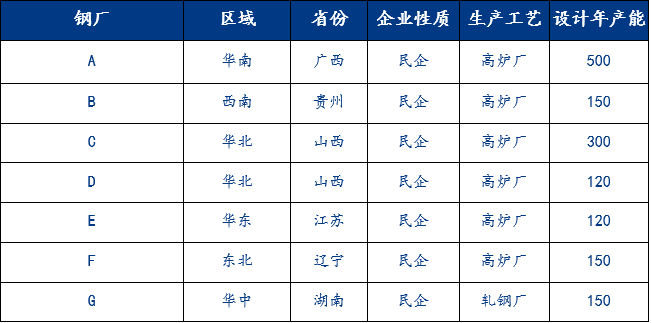

预估:新增1490万吨,淘汰200万吨,新增H型钢占比最多;新增区域在华南区域、西南区域和华北区域;淘汰区域主要是在华北区域;区域投放竞争加剧,华东将成为主战场;消费地区域产能投放增加,部分产能退出,主要是轧钢厂;产品升级,促进型钢产业链向下发展。未来也会有更多的资源向华东、西南西北倾斜。目前市场压力集中在上游,部分调坯轧材钢厂面临生存、淘汰的问题,上业结构将逐步优化,今年唐山有很多更新换代,型钢厂的销售模式向协议代理转型,资源投放也将更加剧烈。

图15:2009-2022年全国钢构产量走势图 单位:万吨 数据来源:钢联数据

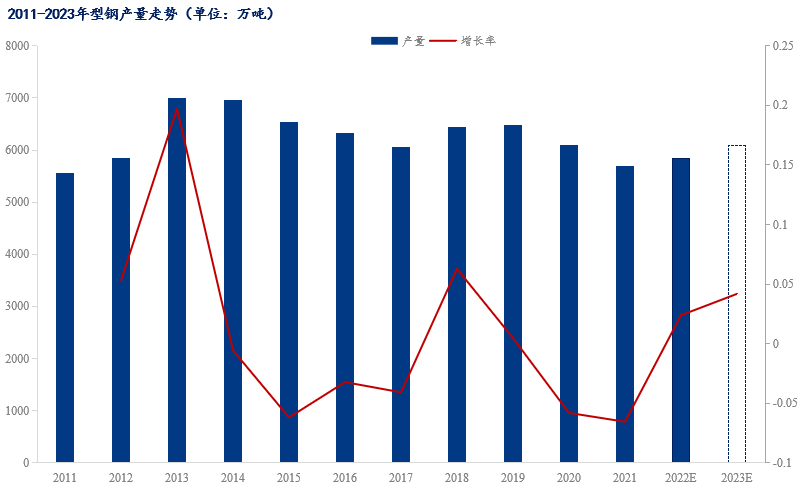

图16:2011-2022年全国型钢产量走势图 单位:万吨 数据来源:钢联数据

2023年预估全国型钢产量6080万吨;新增区域在华南区域和华北区域;品种新增主要是H型钢,工角槽略增,其他热轧型钢增幅不大;新增产量大多数来源于于一方面,新增H型钢产能较多,另一方面,长材中相对而言H型钢利润较好,铁水或向H型钢转移。

铁矿石:未来消费需求将减少,供应将过剩。下半年钢厂生产将呈现下降趋势,2022年生铁产量下降至8.52亿吨,铁矿石需求预测下降至13.8亿吨。海外市场钢厂生产下降,将导致部分资源分流至我国。2023年,国内生铁产量仍有下降空间,需求将是影响矿价的重要的因素,铁矿石需求将降至13.55亿吨,而铁矿石四大矿山生产销售调整将慢于需求,供应宽松格局难改,矿价承压下行。

焦炭:2023年,在焦企跟随钢厂需求调整生产背景下,焦企调价被动,叠加焦煤供应紧张情况缓解,成本回落,预计2023年焦价呈现下跌。

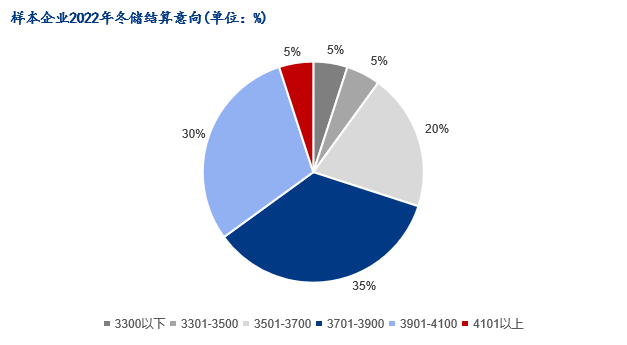

首先关注贸易商对于冬储计划的情况。根据贸易商反馈,由于近一个月期螺价格的反弹,市场商家的心理动态有所好转,但相比去年总体冬储意愿会降低。从今年的调研来看,目前唐山型钢出厂价格为4100元/吨附近,有35%的贸易商以3701-3900元/吨的冬储价格冬储意愿最强,30%的贸易商接受3901-4100元/吨的冬储价格,有20%的贸易商希望价格跌到3501-3700元/吨的冬储价格时才考虑操作,整体看来,价格处于涨跌两难的局面,而当价格大于3901元/吨以上时有35%的贸易商愿意进行冬储。

总结:宏观政策发力将继续对价格形成支撑,疫情管控优化提振市场信心,四季度价格反弹力度强劲,但也进一步抬高冬储价格,库存累库压力以及需求季节性萎缩短时间内价格仍有下降带来的压力;而全年来看2023年型钢供给继续增加,尤其H型钢产品增幅明显,H型钢利润在行业发展增速没有到达预期下,工角槽保持紧平衡状态,新增产能与退出产能相当,总体而言型钢2023年下行压力大多数来源于于上游供给增加,钢企利润仍将压缩,价格重心将下移,高点或在二三季度出现。